Блог компании Mozgovik |Помните, беспрецедентно низкая волатильность - не повод наращивать плечи. Weekly #69

- 02 мая 2024, 21:58

- |

Как обычно, жду ваших комментариев под постом — полезно или нет. Спасибо👍

Я против высасывания инвестиционных идей из пальца. Я за терпение, я за низкий риск, и за то, чтобы идеи сами проплывали по реке. Наша задача — не выдумывать, а терпеливо наблюдать и тщательно собирать информацию, действовать, когда есть явное преимущество.

***

Хочу, чтобы вы понимали важную вещь. Мы регулярно сообщаем вам, какие акции есть в наших портфелях. Мы иногда подсказываем компании, которые нам нравятся. Бычий рынок “поднимает все лодки”, прощает все ошибки и любых дураков делает гениями.

Но когда “начнется отлив” (а он когда-нибудь обязательно начнется), вдруг окажется, что кто-то плавал голым. Что это значит? Вдруг окажется, что у каких-то наших читателей есть много акций, которые мы никак не трогали и не подсвечивали. (А если мы не покрываем какие-то акции или не уделяем им внимания, значит мы не видим там ничего интересного).

Хочу отметить, что наша задача — избегать потенциальных проблем, а не заниматься их распутыванием. Мы будем бессильны, если вы купили на максимумах разогнанную акцию с высоким долгом и невнятными перспективами, а её цена потом упала на 20-30%.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 39 )

Блог компании Mozgovik |Конспект Mozgovik с 22 по 28 апреля: MTLR, SNGS, ZAYM, SBER, NMTP, LKOH, MAGN, UGLD, MBNK, KRKNP, NKSH, CHMF, LEAS

- 30 апреля 2024, 10:14

- |

Добрый день, уважаемые читатели! Для вас представляем конспект материалов Mozgovik с 22 по 28 апреля. Здесь мы постарались коротко сформулировать самые существенные моменты наших многочисленных лонгридов в доступной и самой сжатой форме.

Пишите вашу обратную связь в комментарии по поводу данного формата

👍 Спасибо

Негативный отчет Мечела РСБУ и оценка префов Мечела (27.04.2024)

( Читать дальше )

Блог компании Mozgovik |Поверхностный разбор отчета ДВМП МСФО за 2023 год

- 24 апреля 2024, 19:46

- |

( Читать дальше )

Блог компании Mozgovik |В каком направлении брокеры ведут на убой своих хомяков и куда идти нам? Weekly #68

- 23 апреля 2024, 20:28

- |

Постараюсь коротко, по делу, без воды. Пишите пожалуйста комментарии, полезен ли данный формат.

В относительно “мирное время” с 2009 по 2021 год средняя доходность 10-летних ОФЗ была 8,8% годовых, обычно, превышая дивидендную доходность рынка акций. Дивдоходность рынка только сейчас подобралась к 10% годовых, но в моменте, длинные ОФЗ дают доходность 13,5%.

Означает ли что рынок дорогой? Средняя разница между ОФЗ и официальной инфляцией составляла в этот период 2пп, то есть реальная доходность ОФЗ составляла 2% годовых.

( Читать дальше )

Блог компании Mozgovik |Краткое содержание Mozgovik Research с 1 по 7 апреля: FEES, FIVE, KZOS, ENPG, золото, портфели

- 17 апреля 2024, 17:44

- |

Добрый день, уважаемые читатели!

Восстанавливаем рубрику краткое содержание наших материалов, которая прерывалась из-за большого объема корпоративных отчетов за 2023 год.

Ниже для вас представляем конспект материалов Mozgovik с 1 по 7 апреля.

Здесь мы постарались коротко сформулировать самые существенные моменты наших многочисленных лонгридов в доступной и самой сжатой форме.

Пишите вашу обратную связь в комментарии по поводу данного формата👍 Спасибо

( Читать дальше )

Блог компании Mozgovik |Как такое возможно: "быть правым в любом случае, но при этом все равно проиграть?" Weekly #67

- 16 апреля 2024, 19:40

- |

В данный момент осторожно, но оптимистично смотрим на рынок. Куда бы он не пошёл, мы будем правы, но проиграем финансово.

Я бы хотел подробнее раскрыть эту тему.

( Читать дальше )

Блог компании Mozgovik |Портфели наших аналитиков - конспект тезисов с нашей встречи подписчиков @MozgovikResearch в Санкт-Петербурге

- 13 апреля 2024, 09:54

- |

Доброго дня! Для тех, кто не был на нашей встрече и не читает телеграм чат годовых подписчиков Мозговика (Смартлаб Премиум), сделал этот небольшой конспект. На встрече наши аналитики рассказали коротко свой вью по бумагам и рассказали про состав своих портфелей.

Приятного чтения, не забывайте оставлять комментарии и задавать вопросы под постом.

( Читать дальше )

Блог компании Mozgovik |Вопреки ожиданиям, переезд акций Тинькофф с Кипра в Россию добавил ликвидность в систему

- 12 апреля 2024, 12:22

- |

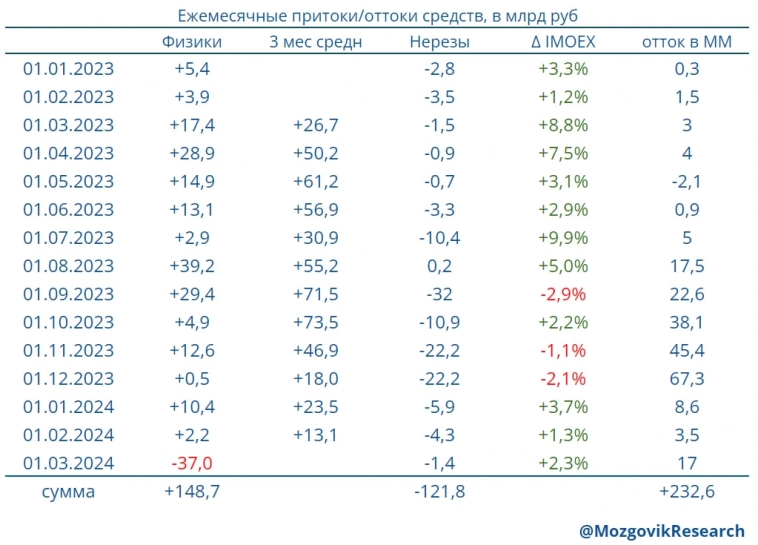

Итак в марте чистая нетто-продажа акций «физиками» 37 млрд, впервые с ноября 2022.

Это похоже на чистую продажу акций Тинькофф после переезда, которую кто-то выкупал (судя по стате это мог быть например сам Росбанк а также какие-то юрлица, связанные с Потаниным).

18-20 марта дневные обороты по Тинькофф составляли по 40 млрд руб в день, что примерно в 20 раз больше обычного уровня.

О чем это говорит?

Это говорит о том, что у каких-то «физиков» стало на 37 млрд кэша больше:) И этот кэш будет куда-то инвестирован впоследствии.

Параллельно мы видели, что покупки ОФЗ физиками в марте резко выросли (до 29 млрд — максимум с сентября), так что, возможно, может часть туда пошла.

Кроме того выросли покупки фондов денежного рынка, с 3,5 в феврале до 20 млрд в марте.

В любом случае, прежде мы думали, что массивные продажи Тинькофф евроклировскими редомицилянтами окажут давление на рынок, но сейчас видим, что из-за того, что их кто-то выкупил, денег в системе, напротив, прибавилось.

t.me/mozgovikresearch

Блог компании Mozgovik |Портфель акций Mozgovik-консенсус. Апдейт стратегии 2024.

- 11 апреля 2024, 11:25

- |

Когда рынок растет так, как в последние недели, мы в Мозговике немного грустим: нам начинает казаться, что мы делаем бесполезную работу. Зачем что-то анализировать, когда растет все подряд? Причем, то, что является самым рискованным, растет быстрее всего.

Содержание статьи:

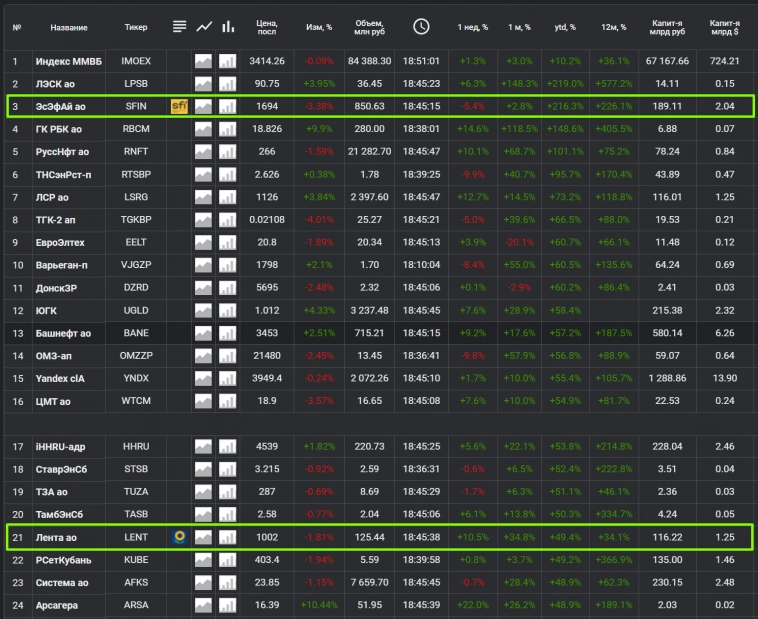

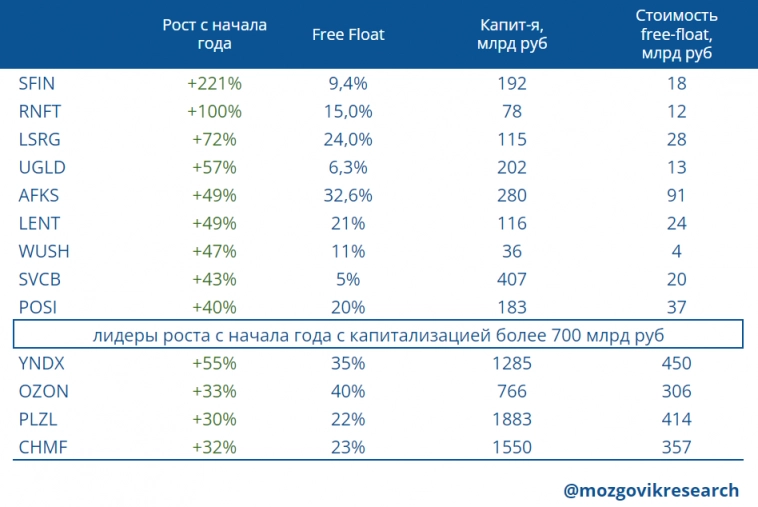

Давайте будем честны: откроем таблицу акций и посмотрим кто вырос с начала года сильнее всего:

Из всех этих бумаг мы честно обращали внимание только на SFI и Ленту.

Остальных, таких как РБК, Русснефть, ЛСР, Европ.Электротехника, ЮГК, Яндекс, ЦМТ, Хэдхантер, Система, у нас не было.

Лично я не грущу, когда что-то растет без меня. Я грущу оттого, что наши подписчики могут подумать, что мы недостаточно хороши в предсказании тюльпаноманий и безумств толпы😁

Как я вижу себе эту ситуацию? Представим, что мы — профессиональный игрок в покер, который зашел в сочинское казино. Повсюду звонко работают аппараты. Один выигрывает, другой проигрывает, это происходит каждую секунду. Кто-то на наших глазах сорвал куш в рулетку или одноруком бандите. Как вы думаете, если я стану свидетелем такой сцены, заставит ли меня это сыграть в эту игру?

Нет, я предпочитаю играть в СВОЮ игру, а не в чужую. Профессионал пойдет только за тот стол, где игра понятная, предсказуемая и поддается контролю.

Пока другие ходят в казино, я буду ждать свою игру.

По этой причине я не сильно рефлексирую над полётами акций, игра в которых мне кажется подобной орлянке. Рынок дал хорошо заработать в 2023, и 1й квартал так же был щедр на результативность.

Когда смотришь на таблицу сверху, возникает ощущение, что чем менее ликвидна акция, тем проще на ней “сделать иксы”. Давайте проверим:

Мы видим, что из самых быстрорастущих акций стоимость free-float не превышает 50 млрд рублей. Исключение — АФК Система, опасный зверь, трогать которого в этой заметке мы не будем.

Что касается акций более “тяжелых”, более дорогих компаний (в нижней части таблицы), то здесь, на мой взгляд, рост акций в большей степени сопряжен с фундаментальными факторами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс